当サイトの一部に広告を含みます。

実家を相続する際、遺産の調査から相続税の申告、実家不動産の相続登記まで、多くの手続きが必要です。これらの手続きを適切に行うことで、将来のトラブルを防ぎ、スムーズに相続を進めることができます。

本記事では、実家を相続した場合の流れや注意点について、わかりやすく解説します。

【関連記事】相続の基本ステップ:遺産調査から承継手続きまでの流れ

実家を相続するまでの流れ

故人の死亡後、実家の土地・家屋の相続を希望される場合、以下の手続きが必要です。

【関連記事】贈与と相続、どっちがベスト?終活の財産管理の選択肢を解説

1. 遺言書の確認

相続開始後、はじめに遺言書の有無を確認することから始めます。遺言書は大きく「自筆証書遺言書」と「公正証書遺言書」に分けられ、前者の場合、自宅や貸金庫の中を確認し、発見した場合には、家庭裁判所で検認手続きを行う必要があります。ただし、法務局が提供する自筆証書遺言書保管制度を利用していた場合には必要ありません。

いっぽう、公正証書遺言書の場合、公証役場に問い合わせることで有無を確認することができ、検認手続きは不要です。

【関連記事】遺言書作成には何が必要?自分で作成する遺言書の基本をわかりやすく解説

2. 相続人と相続財産の特定

遺言書の有無を確認するのと同時に、法定相続人の確認と、相続財産(遺産)の範囲を特定する必要があります。

相続人の確定

故人が遺言書を作成していた場合、原則、遺言書に基づき遺産を分割することになりますが、そうでない場合には、故人の財産について、誰が、何を、どのくらい承継するかを話し合う必要があります。

遺言書が見つかれば、その内容に従った相続手続を進めますが、遺言書がない場合は法定相続人全員で、分割方法と割合を話し合うことになります。これを「遺産分割協議」といいますが、話し合いの内容は、相続人全員が合意できるものでなければ無効となります。ですので、なるべく早い段階で相続人を確定できるとベターです。

相続財産(遺産)調査

相続人調査と並行し、遺産調査を行います。故人が所有していたものは全て遺産に含まれますが、あまりに範囲が広いため、以下に例を挙げます。

- 現金、預貯金

- 土地・建物等の不動産

- 株式、投資信託など

- 自動車、バイクなど

- 宝石等貴金属

- 美術品やアンティーク品、骨董品

- 知的財産権(著作権・商標権など)

- ローンなどの借入金などの負債

相続放棄・限定承認の手続きには期限があるので、正確かつ迅速な調査が必要です。

【関連記事】法定相続人は誰?法定相続人と順位、相続割合をわかりやすく解説

【関連記事】相続手続きの必須アイテム!財産目録の作成ガイドとポイントを解説

3. 相続放棄、または限定承認の申述手続

相続放棄とは

相続放棄とは、相続人が「相続する権利」を放棄することを指します。つまり、相続人が遺産を受け取らず、相続に関する権利や義務をすべて放棄することをいいます。

相続放棄を行うには、相続開始を知った日から3か月以内に家庭裁判所に申し立てをしなければなりません。この期間を過ぎると、相続放棄は認められなくなる点に注意しましょう。

限定承認とは

限定承認とは、遺産に借入金などの負債を含む場合、相続する遺産の範囲内でのみ負債を負う選択をいいます。遺産にプラスの財産(資産)とマイナスの財産(負債)の両方を含む場合、限定承認を行うことで、承継する負債を遺産の範囲内でとどめることができます。

たとえば、遺産の中にどうしても残しておきたい財産が含まれる場合、限定承認を選ぶ方法がとられます。

限定承認をするには、相続開始を知った日から3か月以内に家庭裁判所に申立てを行う必要があります。また、すべての相続人が共同して行う必要があるため、単独で行うことができない点に注意しましょう。

【関連記事】相続放棄に必要な手続きと注意点を解説

4. 故人の準確定申告

準確定申告とは、故人が亡くなった年の1月1日から死亡日までの期間に関し、相続人が個人に代わり所得税の申告を行う手続きをいいます。準確定申告は、故人の死亡日の翌日から4か月以内に行わなければなりません。

準確定申告が必要なケース

以下に該当する場合で、翌年の1月1日~3月15日までの間に確定申告をしないまま亡くなった場合、死亡年度だけでなく、前年度分の準確定申告も必要となります。

- 給与所得が2,000万円以上だった

- 自営業だった

- 2か所以上から給与を受け取っていた

- 1年の間に退職していた

- 年金受給額が400万円以上だった など

故人の死亡年度から3年以内において、上場株式等の金融商品取引により多額の損失が生じていた場合には、「上場株式等に係る譲渡損失の損益通算及び繰越控除の特例」の適用を受けられる可能性があります。

準確定申告の手続き

準確定申告には、以下の書類が必要です。

- 確定申告書(申告書第一表・第二表)

- 相続人全員のマイナンバーカード、または通知カード

- 確定申告書付表

※相続人等が2人以上いる場合 - 青色申告決算書、または収支内訳書

※相続人が2人以上で、e-Taxにより準確定申告書を提出する場合 - 年金、給与等の源泉徴収票

※故人が年金受給者、会社員の場合 - 医療費等の領収証

※医療費控除を受けたい場合 - 保険の控除証明書

※生命保険料控除を受けたい場合 - 準確定申告の確認書

※相続人が2人以上いる場合で、e-Taxにより準確定申告書を提出する場合 - 委任状

※相続人が2人以上いる場合で、準確定申告に係る還付金を相続人代表者等が一括して受領する場合

被相続人が高齢な場合、亡くなった年の年金収入が400万円以下、または、給与所得以外で所得に該当する収入が20万円以下なら申告不要です。

【出典】No.2022 納税者が死亡したときの確定申告(準確定申告)

【関連記事】準確定申告が必要な場合、手続きの流れ、注意点を解説

5. 遺産分割協議

遺産分割協議とは、遺産について、誰が、何を、どのように承継するかを話し合うことをいいます。故人が遺言書を作成していない場合や、遺言書の内容と異なる分割方法を選択する場合、相続人全員で行わなければなりません。そのため、相続人のうち一人でも合意を得られない場合には、遺産分割協議は不成立となります。

遺産分割について合意が成立したら、その内容を遺産分割協議書にまとめ、相続人全員が署名押印します。

【関連記事】 自分で遺産分割協議書を作成する際の書き方、ポイント【文例あり】

6. 相続税の申告・納付

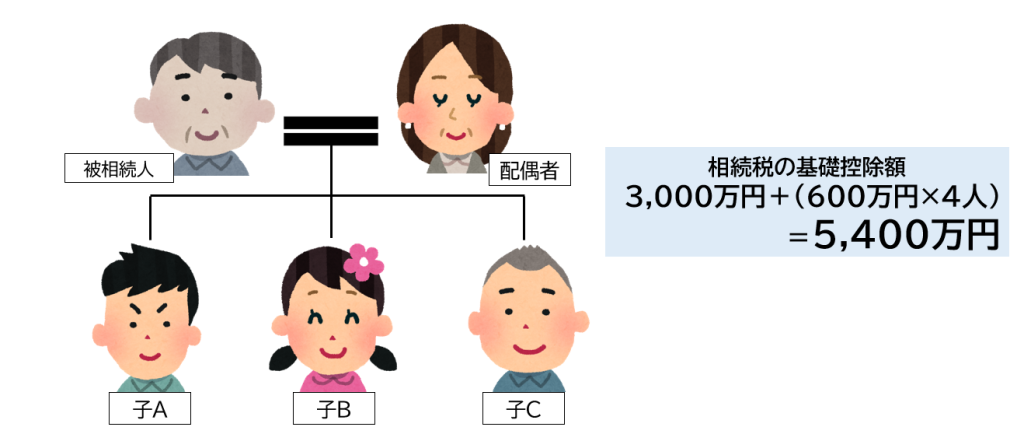

相続税は、すべての人が申告・納税しなければならないものではありません。具体的には、遺産の総額が相続税の基礎控除額を上回った場合にのみ、申告・納税が求められます。

相続税の基礎控除額とは、「3,000万円+600万円×法定相続人の数」で算出した金額をいいます。

相続税の申告・納税は、故人の死亡日の翌日から10か月以内に行わなければならず、これを過ぎると延滞税や無申告加算税などのペナルティが課せられる可能性があります。

この期限内に遺産分割協議が調わないなどの事情がある場合には、法定相続分にて申告・納税を行い、遺産分割協議の成立後に修正、または更生手続きをとりましょう。

【関連記事】相続税の申告・納付の手続きガイド:必要な期限と手続きについて徹底解説

7. 不動産の名義変更(相続登記)

遺産分割協議の成立後、合意に至った内容に基づき、各遺産の承継手続きを勧めます。

実家の土地・建物について、所在地を管轄する法務局において、名義変更に必要な手続きをとります。これを「相続登記」といい、自分が不動産を相続することを知った日から3年以内に行わなければなりません。この期間内に手続きをしなかった場合、10万円の過料に科せられる可能性があるだけでなく、登記をしないことによるリスクも考えられますので、早めの手続きをお勧めします。

遺産分割協議の長期化などを理由に不動産を相続する人が決まらない場合には、相続人申告登記を行うことで罰則の適用を免れることができます。ただし、これはあくまで仮の手続きであり、相続人が確定した際は、改めて登記を行う必要がある点に注意しましょう。

【関連記事】相続登記の流れ、必要書類、注意点を解説

【関連記事】相続人申告登記の流れ、必要書類、注意点を解説

実家の土地建物を相続する際の注意点

実家を相続する際、下記の点に注意しましょう。

- 相続放棄、限定承認は3か月以内

- 準確定申告は4か月以内

- 相続税の申告・納税は10か月以内

- 共有で相続する際はリスクを確認

- 実家放置は最もNG

相続放棄、限定承認は3か月以内

実家に限らず、「遺産」の相続放棄・限定承認の手続には、相続開始を知ったときから3か月以内という期限があります。

相続放棄は、全ての権利を受け取らない(放棄)すること。

限定承認は、プラスとマイナスの遺産を相殺し、残ったプラスのみ相続することをいいます。

遺産の中に、どうしても相続したいものがある場合は限定承認を検討することになるでしょう。

【関連記事】相続放棄の申立手続、メリット、注意点を解説

【関連記事】限定承認に必要な手続、注意点を解説

準確定申告は4か月以内

準確定申告とは、死亡人が申告・納税すべきだったその年の所得税を、相続人全員が共同して申告することをいいます。この手続にも期限があり、相続開始を知ったときから4か月以内です。

具体的には、次のような場合に申告が必要となります。

- 故人が事業を営んでいた場合、その所得額※が48万円以上ある

- 不動産所得・有価証券による収入があり、その所得額が48万円以上ある

- 副業収入などにより、2以上の事業者からの給与収入がある

- 給与所得が2,000万円以上である

- 年金の受給額が400万円以上である

- 医療費控除・寄付控除など控除枠を利用したい

所得額とは、簡単に言うと売上から経費を引いた金額を指します。

税金に関する手続きは複雑で、わかりづらいことも多いので、故人の最後の住所地を管轄する税務署、または税理士までご相談ください。

【関連記事】副業収入で確定申告が必要な場合、注意点を解説

【関連記事】年末調整で受けられる控除、注意点を解説

相続税の申告・納税は10か月以内

相続税の申告・納税にも期限が設けられており、相続開始を知った日の翌日から10か月以内です。

ただし、すべての人が対象となるわけではなく、相続税の基礎控除額を上回った場合にのみ必要な手続きとなります。相続税の基礎控除額とは、「3,000万円+600万円×法定相続人の数」にて算出される金額をいいます。

たとえば、相続人に配偶者とお子さんが3人いらっしゃる場合、基礎控除額は5,400万円(3000万円+600万円×4人)となります。

【関連記事】相続税の計算方法、課税対象となる財産、注意点を解説

共有で相続する場合はリスクを確認

実家を相続する際に、目先の煩わしさを回避しようと法定相続人で「共有」とするケースを見かけます。共有にすることで、その場は穏便に済ませられるかもしれませんが、その後の管理や運営を考えますと、あまりお勧めできる方法とは言えません。

土地や建物等に関する相続方法は、以下に分けられます。

| 現物分割 | 遺産を現物そのままで分けるため、金銭的な換算や物理的な分割を行わず、遺産そのものを相続人に配分する方法 |

| 代償分割 | 相続財産を現物分割できない場合に用いる方法の一つで、金銭や他の財産で代償を払って遺産を分ける方法 |

| 換価分割 | 相続財産を現金化して分割する方法 |

いずれの方法を選ぶかは相続人次第ですが、不動産は高額となる場合が多く、維持管理や手間のほか、費用もかかりますので慎重に検討しましょう。

【関連記事】不動産を共有するリスクと対処法、注意点を解説

【関連記事】共有物分割請求の方法、メリットと注意点を解説

実家放置は最もNG

実家を相続したものの、相続人が他県に住んでいる場合や管理が儘ならない場合、放置状態になることがあります。このように放置された不動産は、空き家に指定されます。空き家に指定された場合、次の点が問題となります。

- 経年劣化等による倒壊のおそれ

- 景観の悪化により近隣からのクレーム

- 放火・住み着きによる被害

- 固定資産税・都市計画税などの軽減措置が受けられなくなる

- 自治体による強制執行(取り壊し)と、費用請求

万が一、管理不足により倒壊してしまった場合、近所の人や財産に損害を与えるおそれがあります。この場合、損害賠償を請求されるほか、遺族は現状を維持したくとも、自治体による取り壊しのリスクもあります。

遺族による管理が難しい場合には、所有以外の方法を検討することをお勧めします。

【関連記事】空き家に指定される家と、指定を回避する方法を解説

実家を相続した場合の活用法

ここでは、相続した実家をどのように活用できるかを考えます。一般的には、以下の方法が考えられます。

- 住む

- 売る

- 賃す

- 土地活用

1.住む

最も理想的なのは、実家を相続した遺族が実際にその家に「住む」選択肢です。

実家において、故人と同居していた相続人がいらっしゃる場合、その方が継続して住んでくれると色々な手続き等を軽減することができます。

また、故人の配偶者が実家を相続した場合には、リフォームしてお子さんたちと住み続ける選択肢も考えられます。この場合、当該配偶者が亡くなった後の手続きが楽になるだけでなく、高齢化に伴うご不安も軽減できることから、選ばれることも多いのが実情です。

2.売る

相続した実家を「売却する(売る)」方法です。

他人に不動産を売る場合、故人から遺族へと名義変更の手続き(相続登記)を行う必要があります。登記には、一定の手間と費用がかかりますが、この手続きを省略することはできませんので、売却を検討する際は、早めに済ませておくのがベストです。

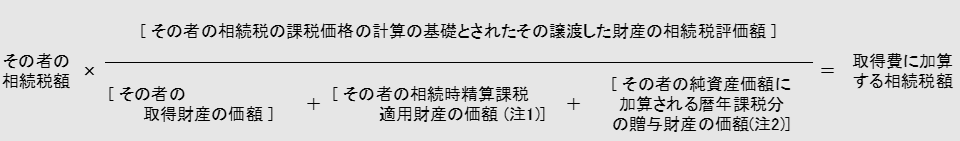

また、相続後、3年10か月以内に売却する場合、譲渡時の取得費特例である「取得費加算の特例」の対象となります。

取得費加算の特例とは、不動産の相続時に相続税を納めた場合、加えて不動産売却時にかかる譲渡所得税まで納めると納税者にとっては大きな負担となります。このため、譲渡所得税の計算において、相続税との二重課税とならないよう調整するための制度です。

取得費加算の特例を利用するには、以下を満たさなければなりません。

- 相続や遺贈で不動産を取得したこと

- 財産の取得者が相続税を納付したこと

- 相続開始から3年10か月以内に売却したこと

取得費に加算する相続税額は、以下の算式で計算した金額となります。

この特例を受けるには、以下の書類を添えて確定申告をする必要がありますので、忘れないよう準備を進めましょう。

- 相続財産の取得費に加算される相続税の計算明細書

- 譲渡所得の内訳書

【出典】No.3267 相続財産を譲渡した場合の取得費の特例(国税庁)

3.貸す

実家を相続したはいいものの、ご自身で住むのが難しい場合には、賃貸物件として「貸す」という選択肢があります。築年数や立地などの条件により異なりますが、家賃収入が得られること、実際に人が住んでくれることにより劣化の進行を食い止められる点で、そのままにしておくよりもお勧めな方法です。

ご自身で運営をするのが難しい場合には、不動産等に仲介してもらう方法もありますので、複数の事業者を比較検討されることをお勧めします。

【関連記事】賃貸物件の相続に必要な手続、注意点を解説

【関連記事】賃貸借契約で確認すべきポイント、よくあるトラブルと注意点を解説

4.土地活用

相続した実家について、相続時のままにしておくのも素晴らしい選択ですが、思い切って更地にし、別の用途で活用する選択肢もあります。

たとえば、駐車場としての活用や、コンテナを設置しトランクルームを運営する、アパート・マンション等を建築し、収益物件とする方法が考えられます。

実家の相続にかかる相続税

相続した実家が戸建てだった場合、土地と家屋は分けて計算することになります。

家屋については、毎年4月頃に自治体から送付される固定資産税評価証明書の記載額と同額ですが、土地は以下の方法で算出することができます。

| 路線価方式 | 市街地における土地の評価基準として使用されます。 この方式では、土地が面している道路に設定された「路線価」を基に、その土地の評価額を算出 |

| 倍率方式 | 路線価方式が適用されない地域や土地において、不動産の評価額を計算するための方法 この方式では、土地の評価額を「倍率」を使って算出 |

路線価とは

路線価は、国税庁が毎年発表する「路線価図」に基づき、土地が面している道路に設定された価格のことです。1㎥あたりの評価額を示し、市街地などに適用されるのが一般的です。

評価額の計算方法

路線価方式の場合、土地の評価額は、土地が面している道路の路線価を基に土地の面積(㎡)をかけて算出します。たとえば、土地が面する道路の路線価が10万円/㎡、土地の面積が100㎡の場合は、評価額が1,000万円(10万円×100㎥)となります。

倍率方式とは

倍率方式とは、土地の評価額を土地の固定資産税評価額(課税標準額)に「倍率」を掛けることによって算出する方法です。倍率は、土地が所在する地域ごとに異なり、地域の特性に応じて国税庁が設定します。

倍率方式の計算方法

倍率方式の場合、「固定資産税評価額×倍率」にて算出します。

固定資産税評価額は、自治体が毎年課税のために算定する土地の評価額をいい、倍率は、国税庁が定めた地域ごとの「倍率表」に基づき、その地域の土地に適用される係数です。

【参考リンク】路線数・評価倍率表(国税庁)

実家を相続する際に受けられる可能性がある特例・控除

実家を相続する場合、次の特例や控除枠を利用することができるかもしれません。

- 小規模宅地等の特例

- 配偶者控除

- 空き家の譲渡所得の特例

小規模宅地の特例

小規模宅地等の特例とは、相続税の課税対象となる土地について、一定の条件を満たす場合に評価額を減額することができる特例制度をいいます。この特例は、居住用不動産を相続した場合、相続税の負担軽減を目的に設けられています。

【関連記事】「小規模宅地等の特例」適用要件、注意点を解説

配偶者控除

配偶者控除とは、故人の配偶者に設けられた控除枠で、相続財産のうち1億6,000万円まで、または配偶者の法定相続分(全体の2分の1)以下までの金額が対象です。

【関連記事】配偶者居住権の要件、設定方法、注意点を解説

空き家の譲渡所得の特例

空き家の譲渡所得の特例とは、相続、または遺贈により取得した個人の居住用家屋、またはその家屋の敷地等について、平成28年4月1日~令和9年12月31日までの間に売却し、一定要件を満たした場合に、譲渡所得の金額から最高3,000万円※まで控除することができる制度をいいます。

※令和6年1月1日以後に行う譲渡については、相続、または遺贈により取得した相続人の数が3人以上いらっしゃる場合には、最大2,000万円までとなる点に注意しましょう。

【出典】No.3306 被相続人の居住用財産(空き家)を売ったときの特例(国税庁)

おわりに

実家の相続には多くの手続きが関わりますが、ひとつひとつの手続きとその期限を把握しておけば、スムーズに進めることができます。また、相続税の特例や控除を上手に活用すれば、税負担を軽減することも可能です。相続の際には早めに必要な手続きを行い、必要な書類や専門家のサポートを活用することをお勧めします。安心して実家の相続手続きを進めるために、今一度、手続きの流れや注意点を確認し、確実な対応を心がけましょう。