当サイトの一部にアフィリエイト広告を含みます。

相続に関する手続きは、法的な規定や手続きが多いため、分かりにくいこともあります。特に、相続人として認められる範囲や順位は重要なポイントです。相続人は民法で決められており、配偶者や直系親族が優先的に相続権を持つ一方で、いとこなどの親族が相続人になるケースは限られています。しかし、遺言書の作成や特別縁故者としての申し立てを通じて、いとこが相続人となることが可能な場合もあります。

この記事では、いとこが相続人として遺産を受け取る方法と、それに伴う相続税の計算方法について解説します。

【関連記事】相続の基本ステップ:遺産調査から承継手続きまでの流れ

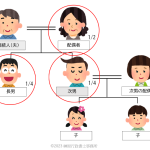

相続人の順位

相続では、民法に基づき、相続人になれる人と順位が定められています。

| 順位 | 相続人 |

|---|---|

| 常に相続人になる | 配偶者 |

| 第1順位 | 子、孫などの直系卑属 |

| 第2順位 | 両親、祖父母などの直系尊属 |

| 第3順位 | 兄弟姉妹 |

【常に相続人になる】配偶者

故人に法律上の配偶者がいる場合、常に相続人になります。ただし、事実婚の場合や、離婚した元配偶者は相続人に含まれない点に注意しましょう。

【第1順位】子、孫などの直系卑属

故人にお子さんがいる場合、配偶者と共に相続人になります。故人のお子さんであれば婚姻関係を問わず、離婚した配偶者との間に生まれたお子さんも相続人に含まれます。一方で、故人が再婚していた場合、再婚相手の子と養子縁組をしていなければ、その子は相続人にはなれない点に注意が必要です。

また、故人より先にお子さんが亡くなっている場合、そのお子さんに子(故人から見て孫)がいると「代襲相続人」として、本来であればお子さんが相続するはずだった遺産について相続する権利を持つことになります。

【第2順位】両親、祖父母などの直系尊属

故人の死亡時において、配偶者もお子さんもいない場合、両親が相続人となり、遺産を承継することになります。仮に、故人より早く両親が亡くなっている場合で、その両親(故人から見て祖父母)が存命であれば、両親が相続するはずであった相続分をその方たちが承継します。

【第3順位】兄弟姉妹

故人の死亡時において、配偶者、子、ご両親がいらっしゃらない場合、兄弟姉妹が相続人になります。兄弟姉妹には異母、異父も含みますが、配偶者の兄弟姉妹は含まれません。

いとこが相続人となる場合

相続において、法律で定められているのは第三順位(兄弟姉妹)までであり、いとこに相続権がわたることはありません。

しかし、一定要件を満たすことで、いとこの遺産を相続できるケースもあります。たとえば、以下のケースです。

- いとこが遺言書を作成していた場合

- 特別縁故者として申し立てる場合

1.いとこが遺言書を作成していた場合

故人が遺言書を作成していた場合、相続手続きは遺言書の内容に基づいて行われることになります。そのため、遺言書内で「いとこに財産を遺贈する」旨の意思表示がされていれば、この記載通りに遺産を分割することになります。

2.特別縁故者として申し立てる場合

特別縁故者とは、故人に相続人がおらず、生前に故人と深い関係を持ち、一定の援助を行っていた、または特別な貢献をしていた人のことです。具体的には、籍を入れていないものの、実質的に夫婦関係にあった内縁者や、養子縁組を行っていない子などが該当しますが、故人との関係性によりいとこが特別縁故者と認められる可能性もあります。

特別縁故者と認められるための要件

特別縁故者として認められるには、以下のいずれかを満たさなければなりません。

- 故人と生計を同じくしていた

- 故人の療養看護に努めた

- 1と2に準ずる程度に特別の縁故があった

このことから、故人が「その人に財産を譲りたい」と考えられる人でなければなりません。

いとこが相続人になれない場合

いとこが相続人になれるのは、①故人が遺言書を作成していた場合、②特別縁故者として申立てる場合が考えられますが、逆に言えば、それ以外のケースですと相続人として認められない可能性が高いと言えます。

また、②特別縁故者として申し立てた場合でも、必ず認められるとは限らない点に注意が必要です。

特別縁故者の申立てに必要な手続き

特別縁故者として認められるには、以下の手続きが必要です。

- 家庭裁判所に「相続財産清算人選任」申立て

- 相続人、相続債権者、受贈者を捜索するための公告

- 相続人の不在が確定

- 遺産により相続債権者等への清算

- 家庭裁判所による審判

- 遺産を承継

①相続財産清算人の選任申立て

特別縁故者への財産分与は、「相続財産管理制度」の一環として認められるものです。そのため、特別縁故者として認められるには、利害関係人※として、家庭裁判所に「相続財産清算人の選任」を申し立てる必要があります。

相続財産清算人が選任されると、故人の財産調査を開始し、不動産等現金以外の財産を売却し、換価します。

※利害関係人とは

相続財産清算人選任申立てができる利害関係人とは、故人の債権者(相続債権者)、特定遺贈を受けた人(受贈者)、特別縁故者をいいます。

【関連記事】相続財産清算人の役割と選任方法:相続放棄や特別縁故者への対応

申立先

相続財産清算人の申立先は、故人の最後の住所地の家庭裁判所です。

【関連リンク】裁判所の管轄区域(裁判所)

申立てに必要な書類

申立てには、以下の書類が必要です。

- 家事審判申立書

- 故人の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 故人の父母の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 故人の子で死亡している人がいる場合、その子の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 故人の直系尊属の死亡の記載のある戸籍(除籍、改製原戸籍)謄本

- 故人の兄弟姉妹で死亡している人がいる場合、その兄弟姉妹の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 故人の住民票除票、または戸籍附票

- 財産を証する資料

- 利害関係を証する資料※後述します

- 相続清算人の候補者がいる場合、住民票、または戸籍附票

申立てに係る費用

申立てには、収入印紙800円分のほか、連絡用の郵便切手、官報広告料5,075円が必要です。加えて、相続財産の管理清算に必要な費用を確保するため、予納金として10万円以上を納めるケースもあります。

これらの判断は個々の事情に応じ異なるため、申立先となる家庭裁判所までご相談ください。

②相続人、相続債権者、受贈者を捜索するための公告

相続財産清算人が選任されると、相続債権者、受贈者の存在を確認するため、2か月以上の期間を決め、官報にて公告します。同時に、相続人の存在確認のため、6か月以上の期間を決め、官報にて公告します。

③相続人の不在が確定

6か月以上の公告期間中に申立てがなければ、相続人の不在が確定します。

いとこが特別縁故者として遺産を受け取るには、この期間中に特別縁故者に対する財産分与を申し立てる必要があります。

仮に、この段階で相続人が現れると、相続財産清算人の職務は終了し、特別縁故者への財産分与はほぼ不可能となります。

④遺産により相続債権者等への清算

2か月以上の公告期間終了時において、該当者から申立てがあった場合には、遺産から「相続債権者」→「受贈者」の順に清算することになります。この時点で遺産が尽きると、手続きは終了となりますが、残った場合には次へ進みます。

⑤家庭裁判所による審判

特別縁故者として認められるべき相手は、家庭裁判所です。そのため、生前の関係性を示す証拠として以下のようなものを提出する必要があります。

- 故人の住民票除票と申立人の住民票

- 故人を含む世帯全員の住民票

- 医療費、介護費用の領収証

- 病院や介護施設等への交通費の領収証

- 療養看護をしていたことがわかる家計簿やメッセージのやり取り

- 故人との関係性がわかる写真や日記、通話歴など

これらの証拠を基に裁判所が「特別縁故者として認めるのが相当」と判断すると、財産分与が認められることとなります。

いとこが相続する場合の相続税

いとこが遺産を承継する場合、相続税の2割加算の対象となります。

相続税の2割加算とは、相続や遺贈などにより遺産を取得した人が、故人の一親等内血族および配偶者以外だった場合、その人の相続税に2割を加算する制度をいいます。

具体的には、以下のように計算します。

- 遺産総額を算出

- 遺産総額から課税遺産総額を算出

- 相続税の総額を算出

- 遺産分割の割合に基づき案分し、個人の相続税額を算出

- 4の割を加算

具体例:いとこにかかる相続税の計算方法

前提条件

- 故人の遺産総額:1億円

- 相続人:いとこ1人

- 課税遺産総額:5,000万円

※基礎控除を引いた後の金額

①遺産総額を算出

この例では、遺産総額が1億円です。

②課税遺産総額を算出

課税遺産総額とは、遺産総額から基礎控除額を引いた金額をいいます。基礎控除額は、以下の式で計算することができます。

基礎控除額=3,000万円+(600万円×法定相続人の数)

本事例では、相続人はいとこ1人ですが、いとこは法定相続人に含まれないため、3000万円(3,000万円+(600万円×0人))となります。

基礎控除額=3,000万円+(600万円×0人)=3,000万円

課税遺産総額=1億円ー3,000万円=7,000万円

③相続税の総額を算出

相続税率は、取得金額により変動します。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

上表から、課税遺産総額に30%の税率が適用されることがわかります。

相続税額=7,000万円×30%ー700万円=1,400万円

④いとこの相続税額を算出

相続人はいとこのみなので、相続税は全額いとこが負担します。

⑤2割を加算

いとこの相続税額に2割を加算します。

2割加算額=1,400万円×20%=280万円

加算後の相続税額は以下の通りです。

加算後の相続税額=1,400万円+280万円=1,580万円

【事例】まとめ

- 遺産総額:1億円

- 課税遺産総額:7,000万円

- 相続税の総額:1,400万円

- いとこの相続税額(2割加算後):1,580万円

このように、いとこが相続人として相続する場合には、相続税が2割加算されることで、法定相続人が相続する場合に比べると多くの税金を支払うこととなります。

【関連リンク】No.4155 相続税の税率(国税庁)

【関連記事】相続手続き完全ガイド:必要書類と手続きの流れを徹底解説

おわりに

いとこが相続人として遺産を相続するためには、遺言書の作成や特別縁故者としての申し立てが必要となります。このような場合、相続税が加算されることもあり、相続税の負担が大きくなる可能性があります。

相続税の計算や手続きは複雑であり、誤った手続きが後にトラブルに繋がることもあるため、専門家のアドバイスを受けることが大切です。いとこが相続人となる状況やその税務について正しく理解し、適切な対策を講じましょう。

【関連記事】相続税の申告・納付の手続きガイド:必要な期限と手続きについて徹底解説