当サイトの一部に広告を含みます。

Contents

筆者プロフィール

榊原 沙奈(90′)

榊原行政書士事務所 代表行政書士

やぎ座のO型。趣味は写真を撮ること、神社をめぐること。

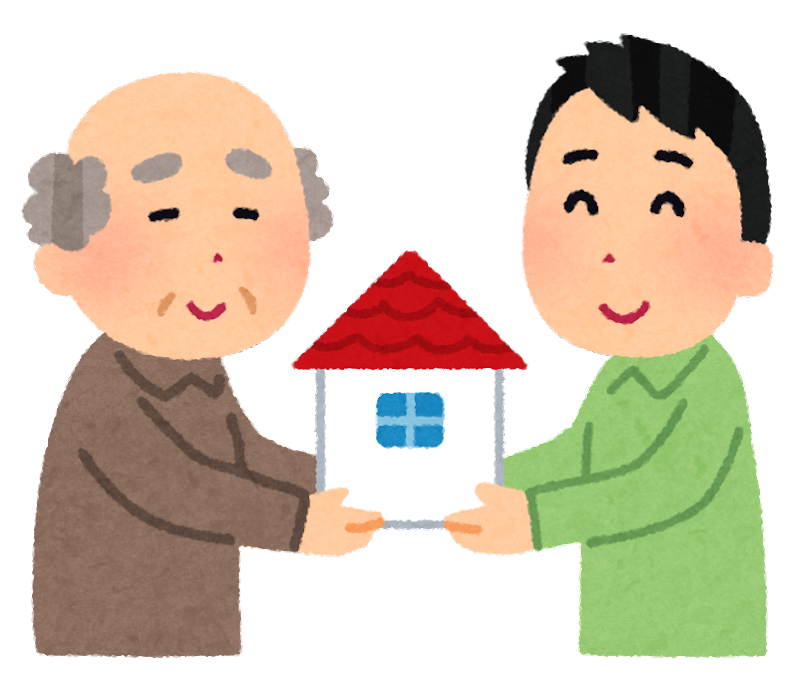

相続時精算課税制度とは

相続時精算課税制度とは、原則、60歳以上の父母(または祖父母)から、18歳以上の子(または孫)等に対し、財産を贈与した場合に選択できる贈与税に関わる制度です。

贈与に関する税金は、下記の2種類に分けられます。

- 相続時精算課税制度

- 暦年課税制度

暦年課税制度の場合、基礎控除額110万円を超える贈与に対し、その都度課税されます。

いっぽう、相続時精算課税制度の場合、基礎控除額110万円を超えた贈与に関し、累計2,500万円まで贈与税が課税されない代わりに、相続時における相続財産に加算され、相続税を課税する制度です。

令和6年(2024年)1月改正

令和6年(2024年)1月に改正されるまでの相続時精算課税制度では、生前贈与の対象額が2,500万円までは非課税とする一方で、贈与者が亡くなった場合、贈与財産を相続財産に加えたうえで、相続税を計算を課税する仕組みをとっていました。

改正後は、特別控除額の2,500万円と別に年間110万円までの基礎控除を認め、相続税の課税対象外となります。

相続時精算課税制度のポイント

相続時精算課税制度のポイントは、下記の通りです。

- 特別控除額2,500万円

- 年間基礎控除額110万円

- 対象者

- 届出義務

- 暦年課税への変更不可

- 小規模宅地等の特例適用不可

1.特別控除額2,500万円

相続時精算課税制度では、特別控除額として最大2,500万円まで非課税となります。

特別控除額の対象となるのは、年間110万円を超える贈与額です。

課税対象となる贈与については、贈与者の死亡時に存在する相続財産に加算し、相続税の課税対象となります。

課税対象となる贈与額が累計2,500万円を超えた場合、贈与の都度、一律20%の贈与税を課します。

2.年間基礎控除額110万円

相続時精算課税制度では、受贈者ごとに年間110万円の基礎控除額が設けられました。

暦年贈与制度の場合、相続開始前7年間の間に贈与された財産は相続財産に加算(「持戻し」と言います)しますが、相続時精算課税制度の場合、持ち戻す必要はありません。

要するに、相続時精算課税制度と暦年贈与制度の大きな違いは、相続時における贈与財産の取扱いです。

暦年課税制度における生前贈与の持戻しは、令和6年(2024年)から7年間になりました。令和5年(2023年)以前は3年以内の贈与が対象です。

3.対象者

相続時精算課税制度を利用できるのは、下記に該当する人のみです。

| 対象者 | |

|---|---|

| 贈与者 (贈与する側) | 60歳以上の父母または祖父母 |

| 受贈者 (贈与される側) | 18歳以上の子または孫 |

上表の年齢は、贈与した年の1月1日時点で判定されます。

4.届出義務

相続時精算課税制度を利用する場合、はじめに贈与を受けた年の翌年3月15日までに、「相続時精算課税選択届出書」等を贈与税申告書に添付し、住所地を管轄する税務署に提出しましょう。

等届出をしなければ、相続時精算課税制度を利用することができません。

ちなみに、改正前の相続時精算課税制度では、少額の贈与でも贈与税申告が必須でした。

この点、改正後は年間110万円以下の贈与についての申告が不要になっている点では有用かと思います。

5.暦年課税への変更不可

1度、相続時精算課税制度を選択した場合、暦年課税制度への変更はできません。

このため、どちらの制度を選択するか、慎重に検討する必要があります。

6.小規模宅地等の適用不可

相続時精算課税制度にて贈与された土地について、相続発生時に小規模宅地等の特例を利用することができません。

贈与税がかからないとしても、小規模宅地等の特例が使えないことで、相続税が高額化する可能性があります。

小規模宅地等の特例が使えそうな土地を贈与する場合、慎重に検討しましょう。

相続時精算課税制度が適切なケース

相続時精算課税制度の活用を考えられるのは、下記のケースです。

- 年間110万円以下の贈与を検討している

- 将来、評価額があがりそうな不動産や有価証券を持っている

- 特定の資産が一次的に大幅に下落している

- 余命宣告等を受け、長くない

1.年間110万円以下の贈与を検討している

年間110万円以下の贈与を検討する場合、相続発生時に生前贈与の価額を持ち戻す必要がない相続時精算課税制度の活用が考えられます。

2.将来、評価額があがりそうな不動産や有価証券を持っている

相続時精算課税制度を活用した贈与について、相続時に加算する金額の評価基準は「贈与時」です。

このため、将来評価額が上がりそうな不動産、有価証券を値上がり前に贈与することで、相続税の課税対象額を抑えることができ、受贈者(相続人)の負担軽減が期待できます。

同じ原理で、賃貸物件等を所有している場合も、相続時精算課税制度が有利になる場合があります。

3.特定の資産が一時的に大幅に下落している

所有資産が一時的な下落状態にあり、今後、回復の見込みがある場合には、相続時精算課税制度による生前贈与が考えられます。

この場合も、評価基準日は「贈与時」なので、値割れを起こさなければ負担軽減に繋がります。

4.余命宣告等を受け、長くない

病気や障害を理由に医師から余命宣告を受けている場合、暦年課税を行うと高確率で持戻しが発生します。

年間110万円以下の贈与を行う場合も含め、持戻し不要な相続時精算課税制度の活用が考えられます。

暦年課税制度が適切なケース

- 贈与者が60歳未満の場合

- 孫への贈与を検討している

1.贈与者が60歳未満

相続時精算課税制度を利用するには、贈与者が60歳以上の父母または祖父母等と定められています。

このため、暦年課税制度を利用することになります。

2.孫への贈与を検討している

原則、相続人とならない孫に贈与を検討する場合、暦年課税の持戻しが不要です。

相続人への生前贈与は、相続開始前から7年間の生前贈与分が持戻しになりますが、孫の場合、これがないんですよね。

相続時精算課税制度の適用対象

相続時精算課税制度の適用対象者は次の通りです。

| 基準日 | 対象者 |

|---|---|

| 贈与をした年の1月1日時点 | 60歳以上の父母 または、祖父母など |

| 贈与を受けた年の1月1日時点 | 18歳以上の子や孫などの推定相続人 または、孫 |

このほか、贈与による「非上場株式等についての贈与の納税猶予及び免除の特例」の適用に係る非上場株式等を取得する場合、「個人の事業資産についての贈与税の納税猶予及び免除」の適用に係る事業用資産を取得する場合、贈与者がその年の1月1日時点において60歳以上の場合、受贈者が上表の対象者でない場合でも適用することができます。

適用対象となる財産等

贈与財産の種類、金額、贈与回数に制限はありません。

相続時精算課税の計算方法

1.贈与税額の計算

相続時精算課税制度における贈与税の計算方法は、下記の通りです。

旧法の場合、「(贈与額-2500万円)×20%」でした。

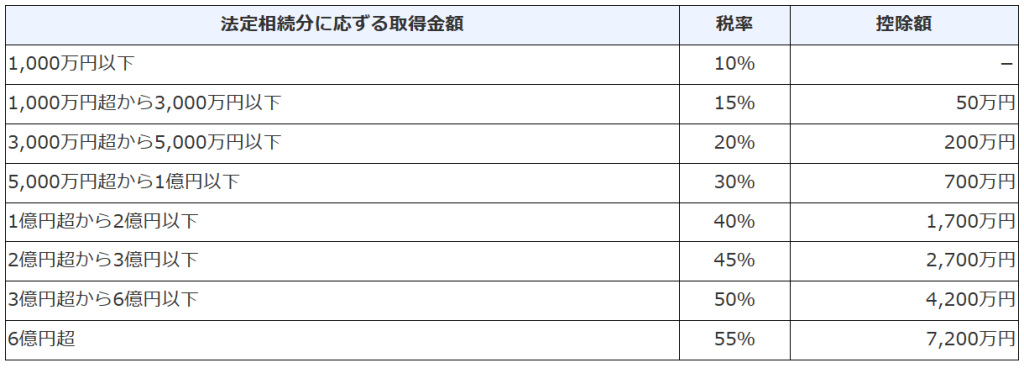

2.相続税額の計算

贈与者の相続発生時において、相続税の課税対象額に1.で算出した贈与財産価額を加え、相続税を計算します。

相続税率は、課税対象額により異なります。

相続時精算課税制度の手続

相続時精算課税制度を利用する場合、住所地を管轄する税務署に対し、最初に贈与を受けた年の翌年の2月1日から3月15日までの間に、下記の書類を提出する必要があります。

- 相続時精算課税制度選択届出書

- 贈与税の申告書(基礎控除額を超える場合)

上記の他、基礎控除額110万円を超える贈与があった年は、その翌年3月15日までに「贈与税の申告書」を提出する必要があります。

本届出を忘れた場合、暦年課税制度での贈与とみなされますので、忘れずに提出しましょう。

相続時精算課税制度のポイント、活用例、注意点まとめ

当ページでは、相続時精算課税制度のポイント、活用例、注意点を解説しました。