当サイトの一部に広告を含みます。

当ページでは、相続税に関する小規模宅地等の特例を利用する場合に満たすべき要件、注意点を解説します。

Contents [hide]

筆者プロフィール

榊原 沙奈(90′)

榊原行政書士事務所 代表行政書士

やぎ座のO型。趣味は写真を撮ること、神社をめぐること。

小規模宅地等の特例とは

小規模宅地等の特例とは、被相続人が所有していた土地が一定要件を満たす場合、その評価額が80%または50%まで減額される制度です。

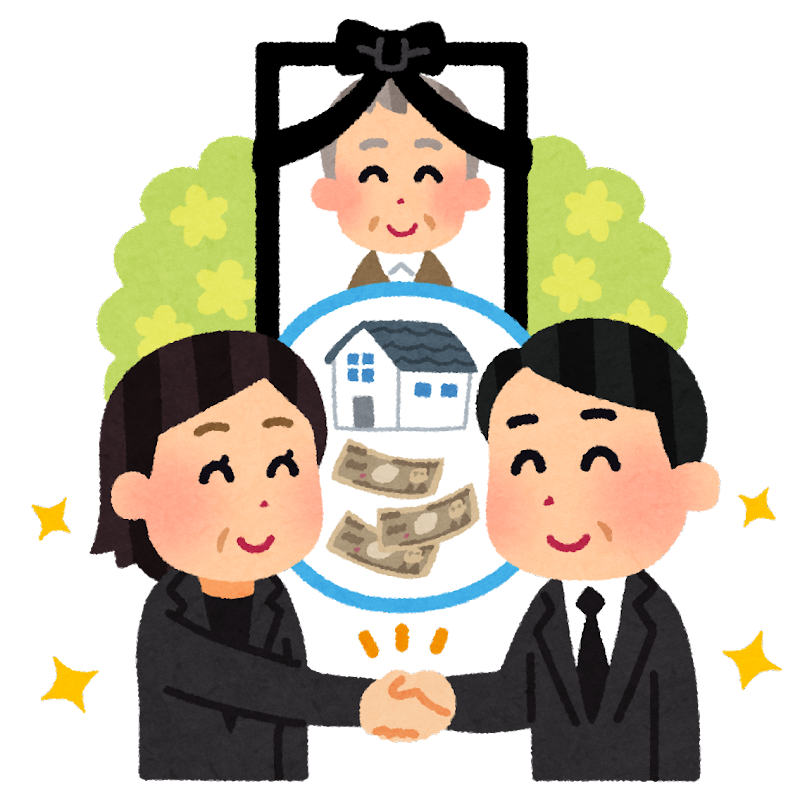

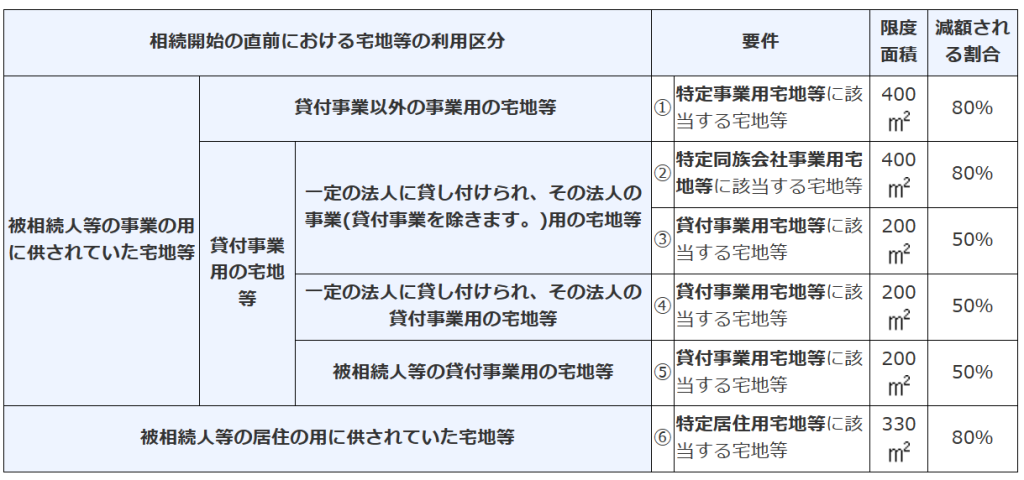

特例の対象となる小規模宅地等について、下表に掲げる区分ごとに減額されます。

また、下表のいずれに該当するかに応じて、限度面積を判定します。

小規模宅地等の特例の対象

小規模宅地等の特例の対象となる宅地等は、次のいずれかに該当するものでなければなりません。

- 特定事業用宅地

- 特定同族会社事業用宅地等

- 特定居住用宅地等

- 貸付事業用宅地等

当ページで解説するのは「3.特定居住用宅地等」に関わる要件、注意点等です。

小規模宅地等の特例の適用要件

小規模宅地等の特例のうち、「特定居住用宅地等」の特例を適用するには、下記の要件を満たす必要があります。

- 配偶者

- 同居親族

- 別居親族

特定居住用宅地等に該当する場合、その宅地等の330㎡までの部分につき、評価額を80%下げることができます。

1.配偶者

被相続人(死亡者)の配偶者は、無条件で特例の適用を受けられます。

2.同居親族

同居親族とは、相続発生時に被相続人と同居していた親族を指します。

「同居」の判定は事実関係によるため、住民票等の戸籍書類上同一の住所に住んでいたとしても、実際には同居していなかった場合には適用外となります。

同居期間の長さは関係ありませんが、相続税の申告期限まで継続して対象宅地等を所有し、かつ、その建物に住み続ける必要があります。

3.別居親族

同居親族以外の親族が小規模宅地等の特例を受けるには、下記の要件をすべてを満たす必要があります。

- 居住制限納税義務者または非居住制限納税義務者の場合、日本国籍があること

- 被相続人に配偶者がいないこと

- 相続開始の直前において、被相続人と同居していた相続人がいないこと

- 相続開始前3年以内に、日本国内にある親族やその配偶者、三親等内親族、同族会社等が所有する家屋に居住したことがないこと

- 相続開始時において、対象となる家屋を過去に1度も所有したことがないこと

- 相続開始時から相続税の申告期限まで対象となる宅地等を所有すること

小規模宅地等の特例の手続

1.必要書類

小規模宅地等の特例を利用する場合、下記の書類が必要です。

- 相続税の申告書

- 小規模宅地等の特例の適用明細書

- 戸籍謄本、または、法定相続情報の写し

- 遺言書の写し、または、遺産分割協議書

- 印鑑登録証明書(遺産分割協議書を提出する場合)

- 申告期限後3年以内の分割見込書(期限内に遺産分割ができない場合)

2.その他添付書類

被相続人と同居している場合、特例対象となる宅地等に自分が居住していることを証明する書類が必要です。

被相続人と別居していた場合、相続開始前3年以内の住所を明らかにする書類、居住先が自分や自分の配偶者、3親等内親族、同族会社等が所有する家屋ではないことを証明する書類のほか、対象宅地等を相続開始前に所有していなかったことを証明する書類が必要です。

被相続人が福祉施設等に入所していた場合、

(1)被相続人の戸籍の附票の写し

(2)介護保険の被保険者証等、要介護認定・要支援認定・渉外支援区分の認定を受けていたことを証明する書類

(3)施設入所時の契約書の写し等

が必要な場合があります。

小規模宅地等の特例を適用する場合の注意点

1.相続税申告が必要

小規模宅地等の特例を受ける場合、相続税申告が必要です。

相続税の申告書は、原則、相続税の基礎控除額を超える場合に提出するものです。

この計算を行う際、小規模宅地等の特例を受ける前の財産額で算出することになります。

宅地等の評価額を含めた財産額が基礎控除額を下回る場合、相続税がかからないため特例の対象外となります。

2.相続税の申告期限前の売却は対象外

小規模宅地等の特例を受ける場合、相続税の申告期限まで、対象となる宅地等を保有する必要があります。

このため、相続税申告期限前に売却すると、特例を受けることはできません。

例外として、配偶者は適用対象となります。

3.相続時精算課税制度による贈与は対象外

相続時精算課税制度を利用して取得する宅地等について、小規模宅地等の特例の対象外となります。

相続時精算課税制度は、1度選択すると後戻りができませんので、慎重に検討しましょう。

「小規模宅地等の特例」適用要件、注意点まとめ

当ページでは、小規模宅地等の特例を適用する場合に満たすべき要件、注意点を解説しました。